Türk Lirası'ndaki değer kaybı döviz borcu olan şirketleri nasıl etkiliyor?

Türk Lirası, 2018'de Amerikan Doları karşısında yaklaşık yüzde 40 değer kaybetti. Bu düşüş, en çok dolar ve euro cinsinden borcu bulunan özel sektörü etkiliyor. Döviz kurundaki artışın şirketleri, özel olarak da bankacılık ve enerji sektörlerini nasıl etkilediğini inceledik.

Türk Lirası'nda uzun zamandır devam eden değer kaybı, ABD'nin İzmir'de ev hapsinde tutulan Pastör Andrew Brunson'ın serbest bırakılmaması sebebiyle İçişleri Bakanı Süleyman Soylu ve Adalet Bakanı Abdülhamit Gül'e yaptırım uygulama kararıyla hızlandı.

TL, 2018'de Amerikan Doları karşısında yaklaşık yüzde 40 değer kaybetti. Lira, Arjantin Pesosu'nun ardından gelişmekte olan ülkeler arasında en kötü performans gösteren ikinci para birimi olarak konumunda.

Türk Lirası'ndaki düşüş, en çok dolar ve euro cinsinden borcu bulunan özel sektörü etkiliyor.

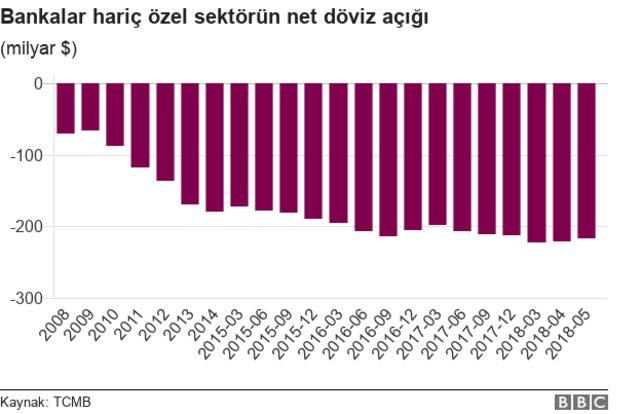

Merkez Bankası'nın açıkladığı verilere göre banka dışı firmaların net döviz açık pozisyonu Mayıs ayında 217,3 milyar dolar seviyesinde gerçekleşti.

Bu rakam, 2009'daki seviyenin neredeyse üç katı.

A**çık pozisyon nedir?**

Döviz, altın, menkul kıymet gibi bir finansal araç üzerinden sahip olunan varlıkların aynı cinsten yükümlülükleri karşılayamayan kısmıdır. Örneğin 10 milyon ABD doları yükümlülüğe karşı 5 milyon ABD doları varlık bulunduruluyorsa aradaki 5 milyon ABD doları, açık ABD doları pozisyonunu ifade eder.

Kaynak: TCMB

Özel sektörün, kurdaki yükselişe paralel olarak TL cinsinden sürekli artan dış borcunu ödeyip ödeyemeyeceği soruların başında geliyor.

Uluslararası finans kuruluşu HSBC, Türk şirketlerinin Eylül'de 6 milyar dolar, Ekim'de 9 milyar dolar dış borç geri ödemesi olduğunu aktarıyor.

HSBC'nin aynı raporuna göre gelecek yıl sonuna kadar ödenmesi gereken borcun tutarı ise 69,5 milyar dolar.

Bu borcun 51 milyar doları bankalara, 18,5 milyar doları ise reel sektöre ait.

'Borç daha maliyetli çevriliyor'

Özyeğin Üniversitesi Öğretim Görevlisi Gizem Öztok Altınsaç, kurdaki her 10 kuruşluk artışın özel sektör üzerinde 20 milyar TL yük oluşturduğunu açıklıyor.

Altınsaç'a göre TL'de yaşanan değer kaybı ülke primini yükseltiyor, bu da özel sektörün borcununun daha maliyetli bir hale gelmesine sebep oluyor:

"Belli bir dönem sonra, bu dış borcu bu denli maliyetle çevirmek istemeyen reel sektör, küçülme yoluna gidecek ve belki özkaynaklarından da yemek zorunda kalacak. Bu da iktisadi olarak önemli bir yavaşlama anlamına gelir.

"Öte yandan reel kesimin dış ve iç borcu çevirmede yaşadığı sıkıntı banka rasyolarına ve karlılıklarına olumlu yansımaz. Özetle düşündüğümüzden de öte bir yavaşlama riski ile karşı karşıya kalırsınız."

Amerikan Merkez Bankası Fed'in eski araştırma direktörü olan Erkin Şahinöz de kurdaki yükselişin ekonomik aktivitede yavaşlamaya yol açacağını vurguluyor.

Şahinöz, kurda görülen yüksek oynaklığın fiyatlama kararlarını olumsuz etkilediğini, bunun da ekonomik aktiviteyi sekteye uğrattığını açıklıyor.

'2-3 çeyrek sürebilecek bir ekonomik daralma mümkün'

Ekonomist Şahinöz, şirketlerin net döviz borcunu TL cinsinden yılın başında daha düşük bir kurdan hesapladığını, ancak bugün kurun yükselişiyle bu hesapların zora girdiğini anlatıyor:

"TL konsolide bilançolara Şubat ayında 3,70 dolar kurundan yansıtılan bu net yükümlülük Ağustos sonunda (mevcut kur düzeyinin Ağustos sonu için de geçerli olacağını varsayarsak) 5,30 dolar kurundan kaydedilecek.

Reel sektör hem kur şokundan gelen kambiyo zararını hem de faiz şokundan gelen ek faiz maliyetini ne kadar sindirebilir?"

Şahinöz, İstanbul Sanayi Odası'nın (İSO) 2017 yılında açıkladığı Türkiye'nin en büyük 500 sanayi şirketinin faiz, amortisman ve vergi öncesi kârının (FAVÖK) 2017 yılında 94,7 milyar TL olduğunu aktarıyor.

Şahinöz'e göre bu şirketlerin kur şokunun neden olduğu 347,5 milyar TL kambiyo zararını finansal açıdan taşıması çok zor olacak:

"Tüm veriler doğrultusunda ekonomik aktivitede yaşanan yavaşlamanın önümüzdeki aylarda daha da hızlanması ve yaygınlaşması beklenebilir. Hatta 2-3 çeyrek sürebilecek bir ekonomik daralma söz konusu olabilir.

"2019 yılında gerçekleşme ihtimali hatırı sayılır düzeyde olan bir global krizin yaşanması halinde Türkiye ekonomisi açısından senaryo biraz daha olumsuz bir hal alabilir."

Bankacılık sektörü

Ortaya çıkan bu tablodan en çok etkilenecek sektörlerin başında ise bankacılık geliyor.

Reel sektörün iç ya da dış borcu çevirmekte yaşayacağı herhangi bir sıkıntı, bankalara olumsuz yansıyacak.

Bunu özellikle çok sayıda şirketin borcunu yeniden yapılandırma sürecine gitmesinden görebiliyoruz.

Bloomberg Intelligence'dan bankacılık analisti Tomasz Noetzel, bankaların önümüzdeki 12 ay içinde vadesi gelecek 100 milyar dolar civarındaki borcu çevirmenin daha maliyetli ve zor olacağını söylüyor.

Sorunlu kredide hızlı artış

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre bankacılık sektöründeki brüt takipteki alacaklar, 29 Haziran ile biten haftada 3,7 milyar lira artışla 72,5 milyar liraya yükseldi.

Bu 15 yılın en büyük haftalık yükselişi anlamına geliyor.

Bankacılık analisti Noetzel'e göre bu yüksek artış oranı, liranın değer kaybının ve yüksek faizlerin şirketleri etkilediğine bir işaret.

Sorunlu kredilerin oranı ise BBDK'nın açıkladığı son verilere göre yüzde 3,02.

Sorunlu kredi: Banka ile borçlu arasındaki geri ödeme anlaşmasının önemli ölçüde bozularak tahsilatın gecikmesi ve zarar olasılığının ortaya çıkması.

Türkiye Bankaları Birliği (TBB) Başkanı Hüseyin Aydın, bu hafta için yaptığı açıklamada sorunlu şekle dönüşebilecek kredi miktarının yüzde 10-15 civarında olduğunu söyledi.

Kredi derelendirme kuruluşu Fitch, zorlaşan finansman koşulları ve zayıf ekonominin bankacılık sektörünü; varlık kalitesi, sermaye kullanımı, likidite ve fonlama açısından zorlayacağını belirterek Temmuz ayında 24 Türk Bankası'nın notunu düşürmüştü.

Ekonomist Altınsaç, bankacılık sektörünün güçlü olmasına rağmen reel kesimin borcunun önümüzdeki dönem bankalar üzerinde baskı yaratabileceğini söylüyor:

"Her ne kadar bankalarımız oldukça sağlam ve rasyoları güçlü olsa da, faaliyet gösterdikleri alanlarda yaşanan her türlü sıkıntı, banka bilançosuna da yansır. Özellikle tahsili gecikmiş alacak tarafında bir miktar bozulan rasyolar görebiliriz.

"Keza özel bankalar tarafında halihazırda kredilerdeki yavaşlama yıllık % 7-8'lere gelmiş durumda. Bunun reeline yani enflasyondan arındırılmış kredi artışına bakarsak, reel bazda daralma olduğunu da net görürsünüz. Bankalar bundan sonra için çok daha korumacı pozisyon almak durumdalar. Bu da kârlılıkta azalma demek."

Altınsaç, sendikasyon kredilerinde ise bir sıkıntı olacağını düşünmüyor.

Sendikasyon kredisi nedir?

Genelde bir yatırım bankası liderliğinde birden fazla banka ve borç veren kurumun birleşerek bankalara ya da büyük şirketlere belirli bir amaç için yüksek tutarda verilen uluslararası kredilere sendikasyon kredisi adı veriliyor.

Enerji sektörü

Enerji şirketleri, son 15 yılda yeni projeler ve anlaşmalar için bankalardan yüksek oranda kredi kullandı.

Bu kredilerin çoğunun dolar kredisi olarak alınması ancak enerji şirketlerinin gelirinin Türk lirası olması, enerji sektörünün TL'nin değer kaybından etkilenmesine yol açıyor.

Elektrik Dağıtım Hizmetleri Derneği (ELDER) Yönetim Kurulu Başkanı Serhat Çeçen, Temmuz ayında yaptığı açıklamada 100 milyar dolar civarındaki yatırımlar neticesinde faiz hariç 50 milyar dolarlık bir kredi yükü olduğunu vurguladı.

Çeçen, kredilerin tamamının Türk bankalarından dolar bazlı kredi olarak kullanıldığını açıkladı:

"Maliyetlerimizi çıktıktan sonra 7 milyar dolar borç ödememiz gerekiyor. Samimiyetle bu durum sürdürülebilir değil. Borçlarımız dolar, gelirlerimiz lira.

"Dolar kurundaki 2 kuruşluk bir artış borcumuzu 1 milyar lira artırıyor. Elektrik sektörüne yatırım yapmış ve kredi geri ödemeleri tamamlanmamış özel sektör oyuncularının önemli bir bölümü bankalar ile yeniden yapılandırma için görüşüyor."

Bankacılık analisti Noetzel de enerji şirketlerinin bankaların kapısını borç yapılandırma talebiyle çok sık aşındırdığına dikkati çekerek kurun 5 üzerine hareket etmesiyle bu talepte daha fazla yoğunluk yaşanacağına dikkati çekiyor.

Ne yapılabilir?

BBC Türkçe'nin sorularını yanıtlayan Washington merkezli Uluslararası Finans Enstitüsü'nden Uğraş Ülkü'ye göre kısa dönemde Türkiye için en büyük risk dış finansman ihtiyacının karşılanamaması.

Ülkü, ABD'nin yaptırımlarını artırması ve küresel finansman koşullarında sıkılaşma görülmesinin, liradaki düşüşü hızlanmasına, dış finansmana erişimin azalmasına ve büyüme beklentilerinin düşmesine yol açacağını vurguluyor.

Ekonomist Şahinöz, Merkez Bankası'nın faizleri artırması gerektiğini vurgulayarak kur şokunun faiz şokundan daha maliyetli olduğunu söylüyor.

Ekonomist Altınsaç ise makroekonomik olarak yapılması gerekenleri şu şekilde sıralıyor:

"Enflasyonla mücadelede mutabık kalınması şart. Eşgüdümlü, koordineli bir maliye ve para politikası gerekmekte. İki kanalın da sıkı devam etmesi şart; ekonomi yavaşlasa dahi. Enflasyon tarafında mikro reformlar, gıdada örneğin, maliye tarafında ise vergi sisteminde reformlar yapılmalı."

Ancak Altınsaç'a göre zor olan, tahribat yaşanan reel kesim bilançolarını toparlamak olacak.