Türkiye'nin hikayesi, 90'ların Latin Amerika ve Asya borç krizlerine benziyor mu?

1994'de Meksika'nın para birimi pesoda devalüasyona gitmesiyle Tekila Krizi ortaya çıktı. 1997'de ise Tayland'ın öncülüğünde başlayan Asya Krizi bütün dünyayı etkiledi. Peki Türkiye'nin son dönemde yaşadıkları, 1990'larda Latin Amerika ve Asya'da yaşanan borç krizlerine ne kadar benziyor? Krizleri inceleyen BBC Türkçe'den Özge Özdemir, ekonomistlere sordu.

Türk Lirası'nın son dönemde yaşadığı keskin düşüş ve kurda yaşanan oynaklık, özellikle döviz cinsinden borcu olan özel sektör için büyük bir risk teşkil ediyor.

Türk Lirası'nın Amerikan Doları'na karşı Ağustos ayı içinde yaşadığı hızlı değer kaybı duruldu.

Ancak TL'nin yılın başından beri yüzde 40'a yakın olan değer kaybının etkileri, önümüzdeki dönemde bankacılık sektörü ve döviz cinsinden borcu olan şirketler üzerinde görülecek.

TL'deki değer kaybının hızlı olduğu dönemde, Türkiye ile aynı sepette yer alan Arjantin, Brezilya, Güney Afrika, Kolombiya, Endonezya ve Hindistan gibi gelişmekte olan ülkelerin para birimlerinde de düşüş yaşandı.

Türkiye'deki kur krizinin diğer gelişmekte olan ülkelere sıçrayarak bulaşıcılık etkisi yarattığı ifade edildi.

Ancak asıl soru işareti, piyasalarda yaşanan panik havasından çok daha önemli: Türkiye'deki kur krizinin, küresel çapta görülecek bir gelişmekte olan ülkeler krizinin işaretçisi olup olmadığı önümüzdeki dönemin en çok tartışılan konusu olabilir.

Önce yabancı sermaye akışı, sonra kurun düşüşü

Küresel ekonomi, geçtiğimiz yıllarda gelişmekte olan ülkelere yayılan çok sayıda krize tanık oldu.

Türkiye'nin şu an içinden geçtiği dönemin, 1990'lı yıllarda Asya ve Latin Amerika ülkelerinde görülen borç kriziyle benzer özellikler taşıdığı bazı ekonomistler tarafından dile getiriliyor.

Bunu en son öne süren isimlerden biri Nobel ödüllü ekonomist Paul Krugman oldu.

TL'nin değer kaybıyla yaşananların, 1998 Asya Krizi'nin tekrarına benzediğini yazan Krugman, iki senaryo arasındaki benzerliklere yol açan olayları şöyle sıralıyor:

Bir ülke birkaç yıl boyunca yüksek oranda yabancı sermayeye maruz kalıyor ve döviz cinsinden borçlanıyor. Ancak farklı sebeplerden ötürü bu para akışı duruyor, bunun üzerine kurun düşmeye başlamasıyla ekonomi kırılganlıklara açık bir hale geliyor ve borçlarını ödeyemiyor.

Peki, Türkiye, 1990'lı yıllarda Asya ve Latin Amerika'da görülene benzer bir krizle karşı karşıya mı? Bu bölgelerde neler yaşanmıştı?

1980'lerde Latin Amerika'ya sermaye aktı

1990'larda önce Meksika'nın sonra da Tayland'ın tetiklediği krizlerden önce, Latin Amerika ülkelerinin 1980'lerde yaşadığı borç krizinden bahsetmek gerek.

1970'li yıllarda Meksika, Arjantin ve Brezilya başta olmak üzere Latin Amerika ülkeleri, sanayileşme ve altyapı yatırımları için ABD'li ticari bankalar ve diğer uluslararası kreditörlerden yüksek oranda borçlandı.

1970'in sonunda 29 milyar dolar olan bu borç, 1978 yılında 159 milyar dolara, 1982'de 327 milyar dolara çıktı.

1983 yılında bu ülkelerin dış borcu neredeyse gayri safi yurt içi hasılalarının (GSYH) yüzde 50'sine denk geliyordu.

Ancak 1980'lere gelindiğinde yükselen petrol fiyatlarına paralel olarak dünya ekonomisinin resesyona girmesi tablonun grileşmesine yol açtı.

ABD ve Avrupa'da faizlerin yükselmesi yatırımların da bu ülkelere kaçmasına neden oldu.

Latin Amerika ülkelerinin ekonomilerinin daralması ve para birimlerinde değer kayıplarının yaşanması borçlarını ödemekte zorlanmaları sonucunu beraberinde getirdi.

Bunun sonucu olarak Meksika'nın 1982'de uluslararası topluma borçlarını ödeyemeyeceğini açıklamasıyla ekonomik kriz ayyuka çıktı.

Sonuç olarak 16 Latin Amerika ülkesi ve 11 gelişmekte olan ülke borçlarını yeniden yapılandırmaya gitti.

Ticari bankalar borçları yeniden yapılandırırken, Uluslararası Para Fonu (IMF) da bu ülkelere kredi sağladı.

1994'de Meksika'da devalüasyon ve Tekila krizi

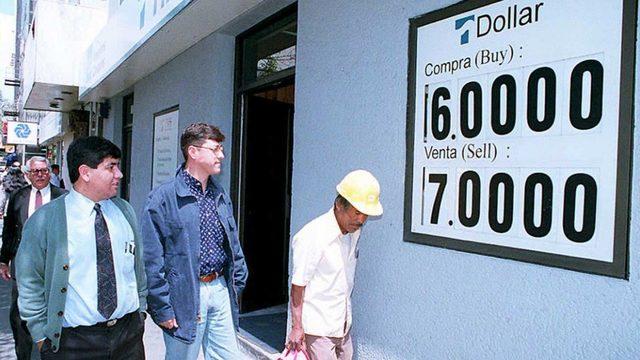

1994 yılına gelindiğinde zaman ise Meksika'nın para birimi pesodaki değer kaybı nedeniyle krize girdiği görülüyor.

Dünya literatürüne "Tekila Krizi" olarak geçen kur krizi, Meksika'nın sınırlarını aşıp diğer gelişmekte olan ülkelere sıçramıştı.

O dönemde Meksika, hem siyasi açıdan büyük sorunlarla mücadele ediyordu hem de seçimlerin kıyısında olduğu için yabancı yatırımcıyı çekmek amacıyla peso cinsinden ihraç ettiği hazine tahviline dolar cinsinden ödeme garantisi veriyordu.

Meksika'nın mali politika ve para politikasıyla ilgili attığı bir dizi adım, pesonun değerlenmesine, bu da sermayenin ülke dışına çıkmaya başlamasına yol açtı.

Döviz rezervleri kuruyan ve resesyonun kıyısında olan Meksika'da merkez bankası, 20 Aralık 1994'de pesoyu yüzde 13-15 devalüe etmeye karar verdi. Sermaye kaçışını engellemek için de faizleri yükseltti.

İki gün sonra peso serbest bırakılsa bile yatırımcıda oluşan panik ile para birimi hızlı bir şekilde değer kaybetmeye devam etti.

Bu durum diğer Latin Amerika ülkeleri ile gelişmekte olan ülkelerin para birimlerinde de değer kaybına yol açtı.

Hükümetin ve şirketlerin dolar cinsinden borcu olması ülkenin borçlarını ödeyemeyerek temerrüde düşmesine sebep oldu.

Meksika ekonomisinin kurtuluşu, ABD'de Bill Clinton yönetiminin 1995'te çıkardığı kanun aracılığıyla mali yardımın sağlanması ve IMF'nin devreye girmesiyle oldu.

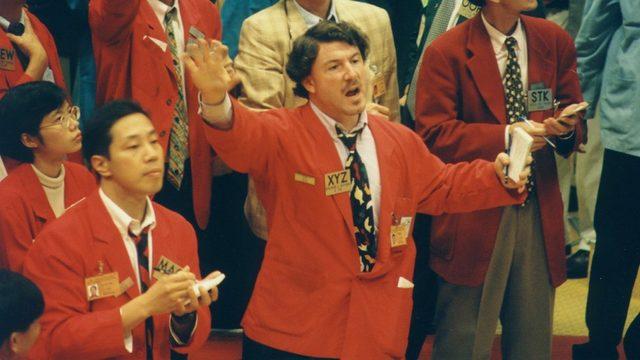

Asya Krizi: Tayland Bahtı ile başlayıp dünyaya yayıldı

1997'de Asya'da görülen borç krizine bakıldığında da yine öncesinde yabancı sermayenin aktığı bir bölge olduğu görülüyor.

1980 ve 1990'larda Asya ekonomileri, sermaye akışı sayesinde hızla sanayileşmiş, büyümüş ve ihracat patlaması yaşamıştı.

Bu dönem Asya ekonomileri, diğer gelişmekte olan ülkeler için büyüme ve sanayileşme anlamında örnek olarak gösteriliyordu.

Düşük faiz sayesinde yüksek oranda yabancı yatırımcı çeken Asya'da bireylerin ve şirketlerin kısa dönemli döviz borçlarında artış görüldü.

Ancak 1990'ların ortalarında gelindiğinde Asya ekonomilerinin kapasitesini aştığı, bu yüzden fazla ısındığı gözlemlendi. İhracat oranları gittikçe düşmeye başladı.

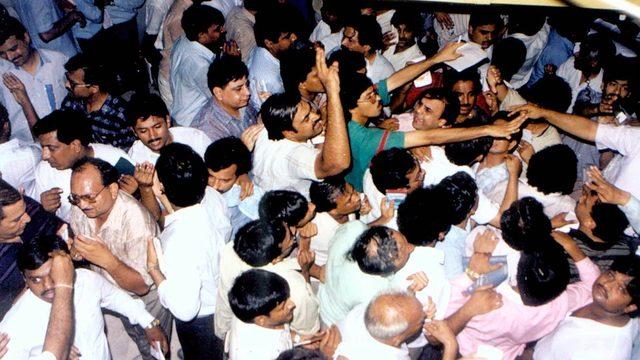

Krizin 1997'de patlamasına yol açan ise Tayland Bahtı'nda görülen devalüasyon oldu.

Tayland hükümetinin emlak piyasasında beliren krizin üstesinden gelmek için bahtın ABD Doları'na olan çıpasını kaldırma kararı almasıyla para biriminde sert bir devalüasyon yaşandı.

Tayland bu karardan önce döviz cinsinden borcu yüzünden iflas ettiğini açıklamıştı.

Bunun üzerine Doğu Asya para birimlerinin çoğunda da yüzde 38'e varan değer kayıpları görüldü.

Küresel çapta hisse senetleri değer kaybetti, satış dalgası diğer gelişmekte olan ülkelere de sıçradı. Bölgede görülen kriz yıl sonunda Brezilya ve Rusya'ya kadar ulaştı.

1996 yılında Doğu Asya'ya giren sermaye 93 milyar dolar; 1997'de bölgeden çıkan para ise 105 milyar dolar oldu.

Endonezya, Güney Kore ve Tayland bu krizden en çok etkilenen ülkeler oldu. Sonunda bu ülkeler de IMF'ye gitmek zorunda kaldı.

Yüksek cari açık ve düşen kur

Farklı yıllarda farklı sebeplerle meydana gelen bu borç krizlerini inceleyen analistler, bütün senaryolarda yüksek cari açığın ve para birimlerinde görülen sağlam değer kaybının ortak özellikler olduğunu belirtiyor.

Endonezya'da 1990'lardaki kriz öncesi döviz cinsinden borcun GSYH'ye oranı yüzde 60'dan az iken, 1998'de para birimi rupiahın değer kaybıyla bu oran yüzde 170'e kadar çıktı.

Bugün de küresel piyasalarda ABD Merkez Bankası'nın (Fed) faiz artırarak sıkılaşmaya gitmeye başlamasından ötürü bir panik durumunun yaşandığı görülüyor.

2008 finansal krizinin ardından gelişmekte olan ülkelere gelen yabancı sermaye, artık bu ülkelerden çıkmaya başladı.

Bu durumdan Türkiye de etkileniyor.

Türkiye'de liranın değer kaybı, dış borç ihtiyacının yükselmesine neden olduğu için dikkatle izleniyor.

Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) verilerine göre, cari açık 2017 yılında 47.1 milyar dolar oldu.

Bu, dış finansman ihtiyacının sadece bir ayağını oluşturuyor.

TCMB'nin açıkladığı Haziran ayı verilerine göre ise, Türkiye'nin bir yıl içinde döndürmesi gereken kısa vadeli dış borç stoku 179 milyar dolar.

Bu da Türkiye'nin bir yıl içinde ihtiyaç duyduğu dış finansmanı 230 milyar dolar seviyesine kadar çıkarıyor.

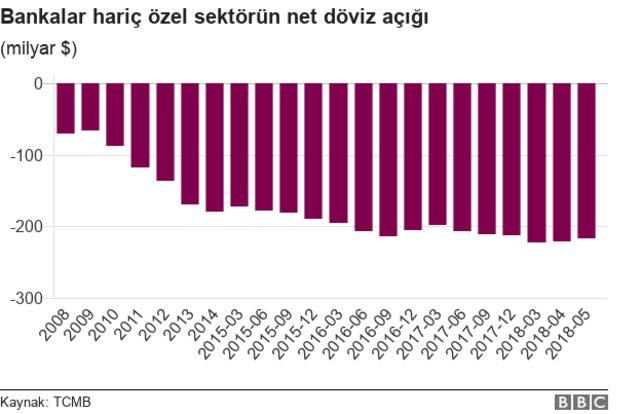

Merkez Bankası'nın açıkladığı verilere göre banka dışı firmaların net döviz açık pozisyonu ise Mayıs ayında 217,3 milyar dolar seviyesinde gerçekleşti.

2002'den beri en yüksek oran

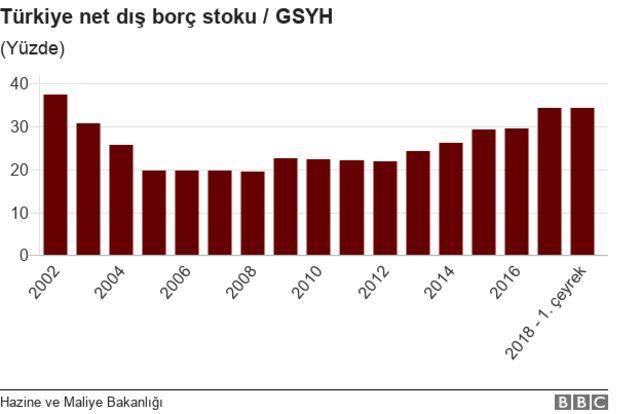

Hazine ve Maliye Bakanlığı'nın verilerine göre, Türkiye'nin net dış borç stokunun GSYH'ye oranı 2018'in birinci çeyreğinde yüzde 34,3 olarak gerçekleşti.

2017'de ise bu oran yüzde 34,2 oldu. Bu rakam, 2002'den beri en yüksek orana işaret ediyor.

Türkiye'de cari açığın GSYH'ye oranı da son dönemde artmış vaziyette.

Bu oran 2018'in ilk çeyreğinde Garanti Yatırım'ın tahminine göre yüzde 6,3 olarak gerçekleşti.

2017'de bu oran yüzde 5,5 olmuştu, 2016'da yüzde 3,8'di.

Cari işlemler hesabı nedir?

Ödemeler dengesi hesapları içinde yer alan mal ve hizmet ticareti ile birincil ve ikincil gelir hesaplarını kapsamaktadır.

Cari açık nedir?

Bir ülkenin mal ve hizmet ihracı ile diğer gelirlerinden oluşan kalemi, mal ve hizmet ithalatı ile diğer giderlerinden daha az ise cari açık oluşmuş demektir.

'Türkiye'nin yaşadıkları 4 nedenle borç krizlerine benziyor'

Fed'in eski araştırma direktörü olan Erkin Şahinöz, Türkiye'nin son dönemde içinden geçtiği süreci 1990'larda Latin Amerika ve Asya'da yaşanan borç krizlerine benzeten isimlerden.

BBC Türkçe'nin sorularını yanıtlayan Şahinöz, bunu krizlerin dört ortak özelliğine dayandırarak açıklıyor:

- Krizler, dolar faizinin ya artmakta olduğu ya da dolar faizinin zaten yüksek olduğu dönemlerde yaşanmış: Fed'in sıkılaşmaya gitmesi bunun bir göstergesi.

- Krizler 'Her şeyin çok iyi gittiğinin sanıldığı' dönemlerde ortaya çıkıyor: Şahinöz, Türkiye'nin potansiyelinin üzerinde büyümesini ve cari açığının yükselmesini buna örnek gösteriyor.

- Krizler genelde para ve maliye politikalarının gevşek olduğu dönemleri takiben yaşanıyor: Şahinöz, TCMB'nin yüksek enflasyona rağmen kur şokuna geç cevap vermesini ve maliye politikasının kur şoku öncesinde gevşek bir şekilde seyretmesini bu sürecin bir parçası olarak gösteriyor.

- Krizler, genelde özel sektörün dış borçlanmasının çok yükseldiği dönemlerin arkasından çıkmış: Türkiye'de de benzer bir durum olduğunu rakamlar gösteriyor.

'Benzerlikler de var, farklılıklar da'

Boğaziçi Üniversitesi Ekonomi Bölümü'nden Prof. Dr. Burak Saltoğlu ise benzerliklerin de farklılıkların da olduğu görüşünde.

Saltoğlu'na göre, iki senaryoda da özel sektörün borçluluğunun yüksek olduğu görülüyor.

Ancak Saltoğlu, Asya'da krizin görüldüğü dönemde kambiyo rejiminin sabit olduğunu, Türkiye'de ise serbest kur rejiminin olduğunu aktarıyor.

'Geç ve eksik tepkiler krizi derinleştirir'

1980'ler ve 1990'larda Latin Amerika ve Asya'da yaşanan örneklere baktığımızda, krizin patlak vermesinin ardından çoğu ülkenin IMF'nin kapısını çaldığını görüyoruz.

Ancak ekonomistlere göre Türkiye'nin kur krizini, bir ekonomik ya da finansal krize dönüşmeden atlatması mümkün.

Geçmişteki örneklerin aksine doğru mali politikalar ve doğru para politikası ile Türkiye'nin yumuşak bir iniş gerçekleştirmesi, sert bir krize girmeden bu süreci atlatması sağlanabilir.

Saltoğlu, şu an için çok olumsuz bir tablodan uzak olduğumuzu, ancak geç tepki verilmesinin bir krizin ortaya çıkmasına yol açabileceğini söylüyor:

"Bir aşamada sorunlu döviz kredileri için bankacılıkta bir yeniden yapılandırmaya gitmek durumundayız. Bu süreçte Türkiye'nin 1-2 çeyrek daralması muhtemeldir. Doğru maliye, bankacılık, hazine, para politikası eşgüdümüyle kriz çok iyi yönetilirse, bu daralmalar daha sınırlı tutulabilir. Ama geç ve eksik tepkiler krizin derinleşmesine neden olur.

"Son dönem borsa, faiz ve kurdaki şok seviyeleri Güney Doğu Asya ülkelerindeki finansal şok seviyelerine yakın. Bu krizlerde bu ülkeler yüzde 6 ile yüzde 10 arası daraldılar. Finanstan reel kesime yansıyacak bu daralmaları iyi yönetebilirsek daha düşük bir daralma seviyesiyle atlatabiliriz. Süreci nasıl yöneteceğimiz kadar küresel şartlar ve jeopolitik risklerin nasıl şekilleneceği de bir etmen."

'Türkiye sert iniş yaşarsa kriz tüm gelişen ekonomilere yayılır'

Ekonomist Şahinöz de bağımsız para politikası ve kamu disiplininin yanı sıra ABD ve Avrupa Birliği gibi Batı ülkeleri ile ilişkilerin geliştirilmesinin önemli bir adım olduğunu söylüyor.

Ancak Türkiye'ninekonomik ya da finansal krize girmesi halinde, bu durumun diğer ülkelere sıçraması çok büyük bir ihtimal olarak gösteriliyor.

"Türkiye yumuşak iniş yerine sert iniş yaşarsa kriz tüm gelişen ekonomilere yayılır" diyen Şahinöz, bunun nedenini şu şekilde açıklıyor:

"Gelişen ekonomiler üç kanal üzerinden birbirlerine bağlı durumdalar: 1. Finansal kanallar, 2. Ticari kanallar, 3. Psikolojik kanallar. Bu bağların güçlü olması ve sıcak paranın tüm gelişen ekonomileri aynı sepette görmesi, bir gelişen ekonomide yaşanan krizin diğerlerine de sıçramasına neden olmaktadır."

Ancak Şahinöz, gelişmekte olan ülkeler krizinden ziyade "gelişmiş ekonomilerin borsalarında tarihin en büyük saadet zinciri yaşandığını" söyleyerek 2019 ya da en geç 2020'de bir küresel kriz bekliyor.

Ekonomist Saltoğlu da Türkiye'deki bir krizin diğer ülkelere yayılacağı görüşünde.

Ancak Saltoğlu'na göre Asya ülkeleri en son krizden sonra ev ödevini iyi çalıştığı için Türkiye ve Latin Amerika daha kırılgan.

Saltoğlu, "Kriz özellikle global anlamda derinleşirse gelişmiş ülkelerdeki daralmalar 1997'dekine benzer, hatta daha bile derin olabilir" yorumunda bulunuyor.

- Türkiye'deki ekonomik krizler: 1994, 2001 ve 2007'de neler yaşandı?

- TL'de satış dalgasına yol açan küresel piyasa koşulları nasıl oluştu?

- Hangi şirketler borcunu yeniden yapılandırma sürecine girdi?

- Türk Lirası'ndaki değer kaybı döviz borcu olan şirketleri nasıl etkiliyor?

- Kurdaki yükseliş reel sektöre nasıl yansır?

Haber Gönder

Haber Gönder