SPK, Hepsiburada'nın da aralarında olduğu birçok şirketin halka arzını onayladı

Sermaye Piyasası Kurulu (SPK) tarafından yayınlanan bültende, BMS Çelik Hasır Sanayi ve Ticaret, Oyak Yatırım Menkul Değerler ve Başkent Doğalgaz Dağıtım GYO'nun halka arzına onay verildiği duyuruldu. Ayrıca SKP, Hepsiburada.com'un yurt dışına halka arzını onaylarken, N11.com'un ise halka arz başvurusunu kabul etti.

SPK tarafından yayınlanan 27 Mayıs 2021 tarihli bültende; BMS Çelik Hasır Sanayi ve Ticaret, Oyak Yatırım Menkul Değerler ve Başkent Doğalgaz Dağıtım GYO'nun halka arzına onay verildiği duyuruldu. SPK tarafından yapılan açıklamada e-ticaret devi Hepsiburada.com'un yurt dışına halka arzına onay verildi. Türkiye'nin önemli e-ticaret sitelerinden birisi olan N11.com'un ise 182.6 milyon liradan 215.6 milyon liraya yükseltilecek 33 milyon lira tutarındaki sermayesinin halka arz edileceği belirtildi.

HEPSİBURADA.COM YURT DIŞINA HALKA ARZ OLUYOR

SPK tarafından dün yayımlanan bültende, Hepsiburada'nın tamamına sahip olan şirkete atıfta bulunularak, "D-Market Elektronik Hizmetler ve Ticaret A.Ş.'nin yurt dışında halka arz edilecek pay ihracına ilişkin olarak hazırlanan ihraç belgesine Kurulumuzca onay verilmesi talebinin olumlu karşılanmasına karar verilmiştir" denildi.

D-Market'in sermayesinin %75'i Doğan ailesi mensuplarına, %25'i ise TurkCommerce BV şirketine ait. ABD'li varlık yönetim şirketi Franklin Templeton, Turkcommerce BV şirketini 2020 yılında satın alınmıştı.

N11.COM HALKA ARZ BAŞVURUSU YAPTI

İnternet alışveriş ve e-ticaret sitesi n11'in sahibi olan Doğuş Planet Elektronik Ticaret ve Bilişim Hizmetleri AŞ, yurtiçinde halka arz için Sermaye Piyasası Kurulu'na (SPK) başvurdu.

Doğuş Holding ve Güney Koreli SK Group'un yarı yarıya ortak olduğu Doğuş Planet'in 20 Mayıs'ta halka arz için SPK'ya başvurduğu bilgisi dün şirketin internet sitesinde yayımlanan taslak izahnamede yer aldı.

Dün yayımlanan taslak izahnamede hisse başı halka arz fiyatı yer almadı, ancak şirketin 182.6 milyon liradan 215.6 milyon liraya yükseltilecek 33 milyon lira tutarındaki sermayesinin halka arz edileceği belirtildi. Kesinleşmemiş bu rakamlara göre şirketin %15.3'ü halka arz edilecek.

Taslak izahnamede yer alan bilgiye göre Türkiye e-ticaret pazarında %6.5 pay ile üçüncü büyük oyuncu olan şirketin toplam ticaret hacmi %48 artışla 8.2 milyar lira oldu.

Satıcılardan alınan komisyon, lojistik ve reklam başta olmak üzere çeşitli gelir kalemlerinden oluşan 2020 hasılatı %56 artışla 1 milyar lira, 2020 yılı net kârı %33 artışla 58.5 milyon lira olarak gerçekleşti.

Taslak izahnameye göre halka arzı aracılık eden konsorsiyumun liderliğini İş Yatırım, Ak Yatırım ve Yapı Kredi Yatırım yürütecek.

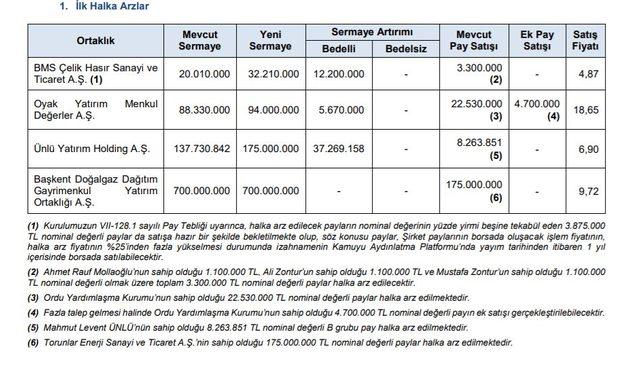

SPK HAFTALIK BÜLTENDE DÖRT ŞİRKETİ PAYLAŞTI

SPK Haftalık Bülteni'ne göre; BMS Çelik'in hisse satış fiyatı 4,87 TL, Oyak Yatırım'ın 18,65 TL, Ünlü Yatırım'ın satış fiyatı 6,90 TL ve Başkent Doğalgaz'ın pay başına satış fiyatı 9,72 TL olarak belirlendi.

BMS ÇELİK'İN HALKA ARZINDA HİSSE FİYATI 4.87 LİRA

Sermaye Piyasası Kurulu (SPK), BMS Çelik Hasır Sanayi ve Ticaret'in halka arzını onayladı.

SPK'nın dün akşam yayımlanan bültenine göre sermaye artırımı ve ortak satışı yöntemiyle yapılacak halka arzda 15.5 milyon hisse için hisse başına 4.87 liradan talep toplanacak.

Büyüklüğü 75.5 milyon lira olan ihraç tamamlandığında şirketin %26'sı halka arz edilmiş olacak.

ÜNLÜ YATIRIM'IN HİSSE FİYATI 6.9 LİRA

Sermaye Piyasası Kurulu (SPK), Ünlü Yatırım Holding'in halka arzını onayladı.

SPK'nın dün akşam yayımlanan bültenine göre sermaye artırımı ve ortak satışı yöntemiyle yapılacak halka arzda 45.5 milyon hisse için hisse başına 6.9 liradan talep toplanacak.

Büyüklüğü 314.2 milyon lira olan ihraç tamamlandığında şirketin %26'sı halka arz edilmiş olacak.

OYAK YATIRIM 18.65 LİRADAN TALEP TOPLAYACAK

Sermaye Piyasası Kurulu (SPK), Oyak Yatırım Menkul Değerler'in halka arzını onayladı.

SPK'nın dün akşam yayımlanan bültenine göre sermaye artırımı ve ortak satışı yöntemiyle yapılacak halka arzda 4.7 milyon TL nominal tutarda ek satış dahil 32.9 milyon hisse için hisse başına 18.65 liradan talep toplanacak.

Büyüklüğü 613.6 milyon lira olan ihraç tamamlandığında şirketin %35'i halka arz edilmiş olacak.

BAŞKENT DOĞALGAZ SON ÜÇ YILIN İKİNCİ BÜYÜK HALKA ARZI OLACAK

Sermaye Piyasası Kurulu (SPK), Başkent Doğalgaz Dağıtım GYO'nun halka arzını onayladı.

İhraç tamamlandığında Ziraat GYO'nun ardından 2018 yılından bu yana yapılan ikinci büyük halka arz olacak.

SPK'nın dün akşam yayımlanan bültenine göre tamamı ortak satışı yöntemiyle yapılacak halka arzda 175 milyon hisse için hisse başına 9.72 liradan talep toplanacak.

Büyüklüğü 1.7 milyar lira olan ihraç tamamlandığında şirketin %25'i halka arz edilmiş olacak.

Kaynak: Reuters

Haber Gönder

Haber Gönder